Ci sono particolari controlli fiscali per fatture di spese ricevute dall'estero da soggetti Ue o extra Ue?

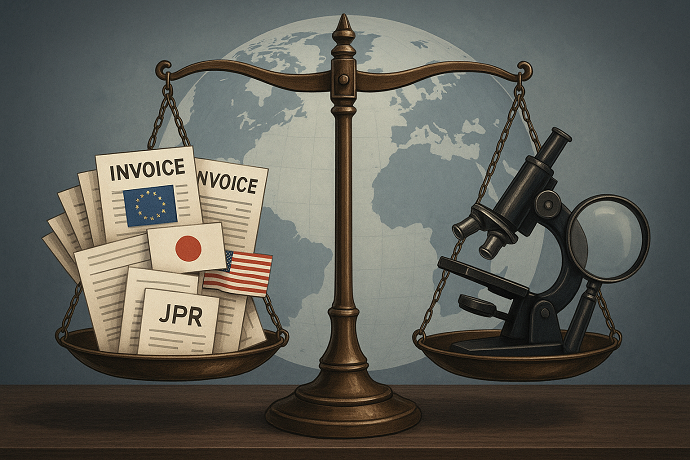

Una delle aree di controllo dell'Agenzia delle entrate riguarda il corretto trattamento dell'Iva nelle operazioni internazionali.

L'ordinamento italiano prevede regole per la registrazione, comunicazione e trattamento Iva di tutte le fatture ricevute dall'estero, sia da soggetti comunitari che da operatori extra-UE.

Il punto di partenza è l'adozione del cosiddetto nuovo esterometro. Questo obbligo ha sostituito l'invio mensile del file aggregato dei dati delle operazioni transfrontaliere con la trasmissione puntuale e analitica delle singole fatture in formato XML, tramite il Sistema di Interscambio, lo stesso usato per le fatture elettroniche italiane. La finalità è creare una mappa delle transazioni con soggetti esteri, per prevenire comportamenti irregolari e consentire controlli mirati. Vediamo allora:

- Regole Iva per operazioni Ue e extra-Ue

- Sanzioni e controlli: attenzione a tempistiche e fornitori

Regole Iva per operazioni Ue e extra-Ue

Una delle aree di controllo fiscale riguarda il corretto trattamento dell'Iva nelle operazioni internazionali. Quando un'impresa italiana acquista beni o servizi da un fornitore stabilito in un altro Paese UE, deve applicare la cosiddetta inversione contabile o reverse charge. In pratica, anche se la fattura è priva di imposta, è il soggetto passivo italiano a dover registrare l'Iva sia a debito che a credito nei propri registri.Se l'acquisto riguarda invece servizi da soggetti extra-UE, si applica lo stesso principio ma con modalità differenti: il contribuente è tenuto a generare un documento elettronico chiamato autofattura (codice TD17) da trasmettere anch'esso tramite Sdi. Sotto il profilo fiscale, l'autofattura è l'operazione fittizia con cui l'azienda italiana versa e detrae l'Iva in assenza di un addebito diretto da parte del fornitore estero.

Diverse sono invece le regole per i beni importati fisicamente da Paesi extra UE. In questo caso, l'Iva viene pagata direttamente in dogana e documentata nella bolletta doganale. Questo documento va conservato con cura e integrato nella contabilità. Qualora vi siano incongruenze tra le fatture ricevute, i dati doganali e le registrazioni contabili, il rischio è quello di incorrere in rilievi durante un accesso fiscale, in quanto la corrispondenza tra valore commerciale e valore dichiarato è uno degli elementi oggetto di verifica.

Sanzioni e controlli: attenzione a tempistiche e fornitori

Sul fronte dei controlli fiscali, l'Agenzia delle entrate concentra l'attenzione su diversi elementi. Primo fra tutti, la tempistica dell'invio delle fatture estere tramite il sistema Sdi: la norma prevede che la comunicazione avvenga entro il 15esimo giorno del mese successivo a quello di ricezione del documento, o di effettuazione dell'operazione.

In caso di mancato rispetto di questo termine scattano sanzioni amministrative: 2 euro per ogni documento non trasmesso, fino a un massimo di 400 euro al mese. Se l'errore viene corretto entro 15 giorni, l'importo si dimezza. Ma oltre alla tempistica, la verifica più frequente riguarda la corretta qualificazione del fornitore estero e la natura dell'operazione. Se un fornitore europeo non è iscritto al Vies o se un fornitore extra-UE non ha partita Iva valida nel suo Paese, l'Agenzia può contestare la deducibilità del costo o il diritto alla detrazione dell'Iva

Anche i contenuti della fattura vengono analizzati nel dettaglio: la presenza di voci non chiare, la mancanza dell'indicazione della prestazione, l'assenza di riferimenti a contratti o documenti giustificativi, sono tutti elementi che possono far scattare una richiesta di chiarimenti o, nei casi più gravi, l'apertura di un accertamento. L'Agenzia si concentra inoltre sulla coerenza tra i volumi d'affari dichiarati e l'entità delle fatture ricevute dall'estero, specie se reiterate o provenienti da giurisdizioni a fiscalità privilegiata.

Leggi anche

- Audizione del direttore dellAgenzia Entrate: controlli fiscali e catastali per il 2026 e nuovi servizi per cittadini

- Cedere proprietà, quote aziendali e soldi a figli e parenti per pagare meno tasse è sempre più rischioso

- Partite ive forfettarie, nuovi controlli al via per l'anno 2021: su cosa sono, cosa si rischia e come difendersi

Seguici su Google News cliccando qui e poi fai click sulla Stellina in alto a destra

Seguici su Google News cliccando qui e poi fai click sulla Stellina in alto a destra